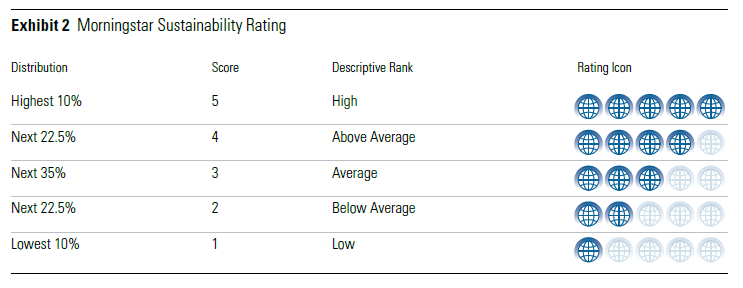

Met de Morningstar Sustainability Rating presteert de financiële informatiesite Morningstar een huzarenstukje. Bij de meer dan 20.000 beleggingsfondsen die zij rubriceren en opvolgen hebben ze ook een duurzaamheidstoets toegevoegd. Ze baseren zich daarvoor op het duurzame scoringsbedrijf Sustainalytics. Bravo hiervoor.

De bijkomende informatie die nu voor de doorsnee belegger beschikbaar is, laat hem (M/V/X) toe om ook rekening te houden met niet-financiële overwegingen. Beleggen volgens de principes van ESG / SRI / MVI krijgt daarmee potentieel een boost. En dat is belangrijk nu duurzaam beleggen niet meer een kleine nichemarkt is, maar steeds meer aan belang wint. Relatief nieuwe groepen die de beleggersmarkt betreden (vb. vrouwen en jongeren) blijken immers veel meer belang aan deze extra-financiële criteria te hechten.

Nochtans weten we dat er niet 1 monolitische waarheid bestaat. Hadden de evangelisten niet ook 4 versies nodig (Lucas, Johannes, Matteüs & Marcus) om de boodschap van de Heiland in 1 Nieuw Testament te gieten? En zeg nu zelf: 2.000 jaar christendom toont duidelijk aan dat zelf met die 4 benaderingen nog tal van onduidelijkheden overbleven, die tot de nodige aberraties bij de volgelingen geleid hebben.

Het is dan ook zaak om de bevindingen van Morningstar zo mogelijk te integreren in uw eigen benadering van wat duurzaam beleggen is zonder ze klakkeloos over te nemen.

Wat uiteraard niet wegneemt dat de benadering niet zomaar naast je neer gelegd kan worden. De middelen, daadkracht en de tijd die aangewend zijn, zijn immers een veelvoud van wat een individuele belegger kan besteden. Zelfs al heeft hij de tijd, de informatiebronnen, de kennis en een goede methodiek ter beschikking.

Wij hebben alvast de oefening gemaakt en de bevindingen van de Sustainability Rating van Morningstar eens naast de fondsen gelegd die wij binnen onze werking opvolgen. Wat zijn hieruit de eerste bevindingen ?

- er zijn nog een aantal door ons opgevolgde beleggingsfondsen die totaal geen scoring kregen. De belangrijkste hieruit zijn:

- Triodos Sustainable Bond Fund

- Candriam Sustainable Euro Bonds

- Funds For Good

- Candriam Sustainable Low

- Aberdeen Global Ethical World Equity

- Onze bedenkingen: Het is niet duidelijk waarom hier geen rating aan toegekend is. Voor C. kan je nog de beperkte anciënniteit van het fonds inroepen. Voor A. B en in mindere mate D zou je er kunnen van uitgaan dat het moeilijker is om op obligatiefondsen een duidelijke ESG-analyse los te laten, maar die vlieger gaat niet volledig op omdat de Morningstar-rating wel degelijk andere obligatiefondsen quoteerde. Tot slot zijn zowel Triodos, Candriam en Aberdeen geen onbekenden in beleggersland. Dus lijkt het dat ook irrelevantie van fonds of fondsbeheerder geen rol kon spelen. Wellicht is de sustainability rating a work in progress en komen de betrokken fondsen later wel in het vizier van Morningstar. Het kan immers niet de bedoeling zijn dat de nieuwe tool er toe zou leiden dat fondsen met een bewezen ESG-trackrecord onder de radar blijven voor wie zich bij zijn beleggingsbeslissingen op de Morningstar rating laat leiden.

blijven schaven en verbeteren .

- 2 van de fondsen die wie opvolgen scoren bedenkelijk slecht. Het betreft:

- KBC Eco Fund Impact Investing

- Quest Cleantech Fund

- Onze bedenkingen: Dat een fonds dat uitsluitend inzet op cleantech laag scoort kunnen wij nog begrijpen. Als het bijv. alleen om cherrypicking gaat (rendementsverwachtingen primeren bij selectie) zonder dat rekening gehouden wordt met andere elementen als transparantie in bedrijfsbeleid en fiscaliteit, rechtvaardige arbeidsverhoudingen, ….) dan focust men nogal eenzijdig. We zien trouwens dat er ook een lage score toegekend wordt aan andere ecologiefondsen. Het lijkt ons echter vreemder dat een fonds dat doelbewust focust op impact investing (naar meetbare verbeteringen in leefomstandigheden, ….) zo zwak scoort. Hier hebben we momenteel geen verklaring voor. Dit artikel is dan ook slechts onze eerste reactie op de nieuwe Morningstar-tool.

- Enkele fondsen scoren licht benedengemiddeld. Het betreffen enerzijds ecologiefondsen als

- Pictet Water, zowel € als $ versie

- Pictet Clean Energy, maar ook gemengde fondsen als

- JP Morgan Global Soc. Responsible Fund

- Echiquier Major

- Onze bedenkingen: Het kan natuurlijk dat een fonds duurzaam als lokmiddel in zijn naamgeving zet, maar er in de praktijk niet echt werk van maakt. Greenwash is nu eenmaal een realiteit. Vreemd is echter dat bijv. Echiquier Major vorig jaar nog door andere ratingsinstantie (Novethic) geprezen werd en er met het SRI-label bekroond werd. Lijkt ons het perfecte argument om labeling en rating via 1 bron niet als zaligmakend criterium te hanteren bij uw beleggingsbeslissing.

- 2 fondsen scoren gemiddeld. Het betreft:

- Triodos Sustainable Mixed Fund

- RobecoSAM Smart Energy Fund

- Onze bedenkingen: Beide financiële instellingen profileren zich sinds jaar en dag als duurzame beleggingsinstellingen en hebben in dezen een relatief grote geloofwaardigheid opgebouwd. Het lijkt dan ook vreemd dat ze hier als mossel noch vis gequoteerd worden. Tenzij de Morningstar-tool hun profilering als windowdressing zou ontmaskeren. Iets waar wij alvast niet van uitgaan.

- 10 fondsen scoren bovengemiddeld & 18 fondsen halen de topscore. Ze allemaal oplijsten maak deze bijdrage nodeloos lang. Ga naarhttps://ethischbeleggen.com/watwelkefondsen/

en gom er de reeds opgesomde fondsen uit, dan hebt u het plaatje.

- Onze bedenkingen: Hoewel de rating slechts 1 mogelijke benadering is, zijn we natuurlijk blij met de relatief hoge score van een flink pak van de fondsen die wij opvolgen en distribueren. We hebben sinds de opstart van onze werking rond ethisch beleggen steeds gezworen bij een aanpak om zoveel als mogelijk te spreiden en zijn om die reden ook steeds op zoek gegaan naar diverse aanbieders. Blijkbaar lijken we hierin niet echt ontspoort. Het doet deugt om dit ook eens onderstreept te zien, gezien we niet met een uitgebreid personeelsbestand werken, maar onze werking gebaseerd is op persoonlijke huisvlijt.

Hoewel bovenstaand artikel als pleidooi pro domo gezien kan worden, moet er toch vooral uit geconcludeerd worden dat fondsen die zich profileren om in duurzame ondernemingen te investeren duidelijk de weg naar deze ondernemingen gevonden hebben. Dit blijkt ook uit dit recent artikel van de hand van Jon Hale, hoofd van duurzaamheidsonderzoek van Morningstar.

De volgende stap is dan ook dat de belegger, die duurzaam beleggen belangrijk vindt, zijn voornemen ook in de praktijk omzet. En dit liever vandaag dan morgen.

Als hij zich voldoende vertrouw voelt in het financiële mijnenveld, kan hij dit met de nieuwe tool van Morningstar op eigen houtje doen.

Ontbreekt die zekerheid of wenst hij daar niet veel tijd in te steken, dan neemt hij maar een vertrouwenspersoon/-instelling onder de arm om hem te begeleiden.

Update 17/10/2016:

Morningstar licht in korte video het waarom van hun Sustainability Rating toe.