We leven in manisch-depressieve tijden. En dat is een ziektebeeld waar de patiënt in feite nooit een juiste inschatting kan maken van zijn eigen positie.

Ofwel is hij euforisch (de manische kant): hij kan alles aan, ziet alles rooskleurig in. En hij zou om dit reden bereid zijn om onrealistische risico’s te nemen. Er kan hem toch niets gebeuren. Ofwel is hij neerslachtig(de depressieve kant): de wereld is om zeep, hij ziet geen enkele kans op gunstige afloop. En hij is om die reden bereid om niets te doen. Handelen zou immers alleen een lawine van negatieve gebeurtenissen oproepen.

We weten natuurlijk dat beide posities getuigen van weinig rationeel en uitgebalanceerd inzicht. Natuurlijk veroorzaken wisselvalligheden in ons privé- en ons financieel leven wel eens mood swings. Maar meestal is het leven niet wit of zwart, maar kleurt het 1 van de vele tinten (50 ?) grijs die er zijn.

Sinds 2008 hebben we natuurlijk wel een vloedgolf negativiteit over ons gehad. Van insolvente Kaupthing Bank, over falende Lehman Brothers, naar wankelende bancassurancegroepen als Fortis, KBC, Ethias en Dexia in ons land. En toen de fall out van de reddingsoperaties neergeslagen was, bleek dat de zuidflank van Europa (inc. Ierland) het begaf. De Euro dreigde uit elkaar te spatten en door de vele perikelen en afschrijvingen op kredieten bleek alsnog dat banken gered moesten worden. Dexia werd in 2011 Belfius ten koste van financiële injectie van de overheid/belastingsbetaler. Arco en Gemeentelijke Holding gingen onderuit. In de zomer van 2012 leek de brand geblust te zijn o.m. door de verklaringen van Mario Draghi , die beloofde de € ten allen prijze te verdedigen. Maar in 2013 bleek alsnog dat Cyprus de spaarders een flinke haircut oplegde en bleek ook dat de VS zijn eigen problemen maar niet geregeld kreeg.

Ei zo na werd de wereld in een nieuwe diepe financiële crisis gestort. Het economisch belangrijkste land ter wereld kon pas in extremis een akkoord bereiken over verhoging van zijn schuldplafond. Een tijdelijk akkoord dat in feite de problemen niet aanpakt, maar gewoon uitstelt tot een volgende deadline, begin 2014.

Dat veel mensen in die periode in hun schulp kruipen en hun geld op spaarrekeningen dumpen in afwachting van opklaringen valt natuurlijk te begrijpen. Tenzij … je er even bij stilstaat dat de banken in de voorbije jaren juist net bewezen hebben niet erg stabiel te zijn in en gestut worden door even armlastige overheden. Hoeveel vertrouwen zou jij hebben als je een krediet geeft aan een vreemde, die een vriend waarvan je weet dat die zelf een openstaande schuld van 1 jaarloon heeft, als borg meebrengt? Dit is in feite wat mensen momenteel doen. Hun geld uitlenen aan de bank, die het depositiegarantiefonds van de overheid inroept om uw vertrouwen (en uw spaargeld) te krijgen.

Vertrouwen is goed, zolang het niet “blind” is natuurlijk. Daarom heeft men het soms over ‘gecontroleerd vertrouwen’. De noodzaak om af en toe toch eens te checken of 1 en ander wel reëel is.

Ook verzekeringsmaatschappijen hebben het de voorbije jaren lastig gehad. Zij investeren de premies die zij ontvangen immers. En de aandelencrashes rond de eeuwwisseling (dot-com crisis) en nav. de financiële crisis hebben hun sporen nagelaten. Maar ook de vlucht naar obligaties, die als veilige alternatieven voor de volatiele bewegingen in de aandelenmarkt gezien werden, is niet echt succesvol te noemen. Veel geld vloeide naar staatsobligaties. Dat leek veilig tot in 2011 bij de landencrisis vele verzekeraars ook de verliezen op deze portefeuilles zagen oplopen.

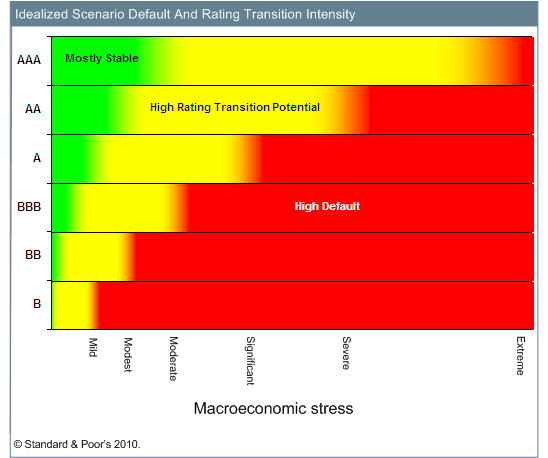

In bovenstaande tekening zie je wie naar alle waarschijnlijkheid een komende financieel-economische orkaan zou overleven (groen en geel) en wie niet (rood).

Met Ethisch Beleggen laten we onze klanten investeren in Tak-23 producten. Dan moeten we ons minstens de vraag stellen hoe solvabel de verzekeraars zijn waar we mee in zee gaan. En die solvabiliteit moet geregeld eens tegen het licht gehouden worden. Want ook deze kan veranderen.

Het volstaat dus niet om te orakelen dat spaargeld bij de bank niets opbrengt. Als je de klant wil laten investeren in verzekeringsfondsen die geen kapitaalsgarantie bieden -maar een reële kans op rendement geneneren als je een beleggingsduur van enkele jaren respecteert- moet je toch zeker in het oog houden dat de verzekeraar die je hiervoor selecteert voldoende kredietwaardig is en blijft.

Daarom hebben we recent nog eens ons huiswerk gemaakt en nagekeken wat de ratings zijn van de verzekeraars waar we het meest mee werken.

Daar zitten 2 verzekeraars bij die onder Belgische vlag ( AXA -1- en Delta Lloyd Life -2-) varen en 3 verzekeraars (Baloîse Insurance -3-, Nell -4- & PEL-5.) die hun thuishaven in Luxemburg hebben.

Dit vonden we over hun kredietwaardigheid terug:

- Standard & Poor’s: A+ met stabiele vooruitzichten dd. 22/05/2013 Moody’s: Aa3 met negatieve vooruitzichten dd 30/04/2013 en Fitch: AA- met negatieve vooruitzichten. Bron: www.axa.com/en/investor/aboutaxa/detail5/

- Delta Lloyd heeft overall de hoogste ratings en dus het laagste kredietrisico. Nagenoeg 70 % van de beleggingen heeft een AAA- of AA-rating, wat duidt op een kwalitatief goede obligatieportefeuille. Bron: www.beleggersbelangen.nl/opinie/artikel/32300/delta-lloyd dd 09/04/2013

- Baloîse heeft volgens Standard & Poor’s A- rating met positieve vooruitzichten. bron: www.standardandpoors.com/home/en/eu (*) dd 19/06/2013

- In onderzoek over onderlinge kredietgroepen uitgevoerd door Standard & Poor’s blijkt moedermaatschappij van Nell een A rating te krijgen met stabiele vooruitzichten. Bron: www.standardandpoors.com/home/en/eu (*) dd 20/06/2013

- PEL tenslotte is een buitenbeentje. Gezien deze verzekeraar in handen is van niet-beursgenoteerde investeringsmaatschappij J.C. Flowers and C° via NPG Wealth Management, kunnen we daar géén score op kleven.

Voor de Luxemburgse verzekeraars dient gesteld te worden dat klantenbescherming beter geregeld is dan in België. De gelden gestort in Tak23-fond bij Luxemburgse verzekeraar verdwijnen dus niet zomaar in 1 groot zwart gat.

Wat is de conclusie uit dit alles? Met uitzondering van PEL waar we géén weging vinden, lijkt de solvabiliteit van de verzekeraars waar we de producten betrekken voor onze klanten niet problematisch. Ik zou positiever willen klinken, maar de eerlijkheid gebiedt om te zeggen dat ratingbedrijven er in het verleden ook al wel eens flink naast zaten. Dus deze bevindingen zijn niet meer dan wat ze zijn: inschattingen.

Maar in een wereld in volle verandering waar stabiliteit lijkt te ontbreken zijn deze indicaties toch een element om rekening mee te houden. Zeker als je ze afzet tegen de rating van enkele banken (Argenta: BBB+ / prijsbreker NIBC Direct: BBB-) waar sommigen wel blindelings hun spaarcenten aan toevertrouwen. Je kan de rating van je eigen bank hier wellicht terugvinden.

(*) bij onderzoek per 18/10/2013 gevonden.  In PDF-formaat in ons bezit. Bij aanmaak van dit artikel niet teruggevonden op site. PDF kan op eenvoudig verzoek doorgemaild worden voor wie de ongelovige Thomas vereert 😉

In PDF-formaat in ons bezit. Bij aanmaak van dit artikel niet teruggevonden op site. PDF kan op eenvoudig verzoek doorgemaild worden voor wie de ongelovige Thomas vereert 😉